Panorama: “In God we trust; all others must bring data”

26 de outubro de 202025 de outubro de 2020

Marco Antônio dos Santos Martins(*)

William Edwards Deming costumava enfatizar que “em Deus nós confiamos; todos os outros devem trazer dados”. Deming, falecido em 1993, aos 93 anos, foi um estatístico, professor universitário e consultor empresarial, amplamente reconhecido pela melhoria dos processos produtivos nos Estados Unidos durante a Segunda Guerra Mundial. No entanto, se tornou mais conhecido pelo seu trabalho no Japão, onde, a partir de 1950, ensinou a altos executivos como melhorar projetos, qualidade de produtos, testes e vendas em mercados globais através de vários métodos, incluindo os estatísticos, como a análise de variantes e testes de hipóteses. Deming fez contribuições significativas para o Japão tornar-se notório pela fabricação de produtos inovadores de alta qualidade, sendo considerado o estrangeiro que gerou o maior impacto sobre a indústria e a economia japonesa no século XX.

A afirmação, cada vez mais atual, é compartilhada por vários setores da economia, especialmente o mercado financeiro, que, desde o início do século, estuda o comportamento dos dados com ferramentas estatísticas, cada vez mais robustas, para melhorar a capacidade de predição do comportamento dos ativos e, assim, otimizar a relação risco x retorno.

O uso da matemática e da estatística no mercado financeiro pode ser verificada na Moderna Teoria de Portfólio de Markowitz (1952), na qual a relação x risco retorno é otimizada com a diversificação em ativos negativamente correlacionados. Em um segundo momento, Willian Sharpe com sua modelagem de Capital Asset Pricing Model – CAPM (1964), sinaliza que o custo de capital corresponde à taxa de rentabilidade exigida pelos investidores, como compensação pelo risco de mercado ao qual estão expostos. O CAPM considera que, num mercado competitivo, o prêmio de risco varia proporcionalmente ao Risco não diversificável que é o Beta (β). Na sua forma simples, o modelo prevê que o prêmio de risco esperado, dado pelo retorno esperado acima da taxa isenta de risco, é proporcional ao risco não diversificável, chamado de β (Beta).

Na década de setenta surge o Modelo de Black-Scholes, desenvolvido por Fischer Black e Myron Scholes, com as contribuições de Robert Merton, largamente utilizado na precificação de opções. Já na década de 80 temos os estudos de Robert Engle e os modelos ARCH (Autoregressive Conditional Heteroscedasticity), bem como os modelos de gestão de risco.

Estes modelos foram os pioneiros dos modernos fundos quantitativos, onde existem algoritmos fazendo uma robusta análise de dados e tomando a decisão de investimento. As análises de algoritmos definem a constituição da carteira de investimentos, decidindo o que e quando comprar e vender. Este tipo de fundo ocupa menos de 1% do mercado brasileiro, mas nos Estados Unidos já representam quase 25% da indústria de fundos.

Aproveitando-se da evolução das modelagens que utilizam redes neurais, machine learning e inteligência artificial, para ler dados não estruturados, sem a intervenção humana, os algoritmos analisam a base de dados e, a partir disso, com IA decidem em qual ativo vão alocar os recursos disponíveis. Um bom exemplo desse tipo de fundo é o Medallion, da americana Renaissance Technologies.

O livro “The Man Who Solved the Market – How Jim Simons Launched the Quant Revolution”, de Gregory Zuckerman, relata a história de Jim Simons, matemático de perfil acadêmico, que fundou a Renaissance Technologies. A empresa é responsável pela gestão do Medallion Fund, provavelmente o fundo de investimentos mais bem sucedido de todos os tempos: seus retornos estão próximos de 70% ao ano ou 39% depois das taxas de administração e performance, desde seu início em 1988.

Embora a história da Renaissance Technologies esteja envolta em muito mistério, tanto por ser formada por um grande grupo de PHDs em matemática com destaque no ambiente acadêmico, quanto por, ao longo do tempo, ter tido pouco contato com a imprensa, o histórico de retorno do fundo é realmente impressionante, como pode ser visualizado no gráfico a seguir:

Entre 1988 e 2018, somente em três períodos o fundo teve retorno inferior ao S&P500: a média do retorno anual do fundo foi de 39,1%, enquanto a do S&P 500 foi de 9,2%.

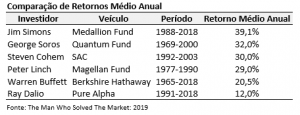

A seguir temos a comparação do desempenho do Medallion Fund com outros tradicionais gestores do mercado:

Quando comparado com outros gestores tradicionais, o Medallion Fund supera tradicionais estratégias, como as de George Soros, Steven Cohem, Peter Linch, Warren Buffett e Ray Dalio, com médias anuais bem superiores .

A semana manteve o ritmo de recuperação do mercado de ações, com o IBOVESPA encerrando a sexta-feira (23) em 101.260 pontos, com uma alta de 3,0% na semana e já acumulando uma valorização de 7,0% no mês. O desempenho da semana se deve, em grande parte, ao comportamento das ações dos quatro grandes bancos, pois eles representam em torno de 19% na carteira do IBOVESPA e subiram em média 10% na semana. A taxa de câmbio, por sua vez, não respondeu na mesma intensidade: o dólar Ptax encerrou a semana em R$ 5,6120, com queda de apenas 0,16%.

Já os investidores de renda fixa continuam concentrando suas preocupações na taxa de inflação, pois na sexta-feira (23) o IBGE divulgou o IPCA-15, que pressionado pelos preços dos alimentos, acelerou a 0,94% em outubro. Trata-se da maior taxa para o mês desde 1995 e da maior alta mensal desde dezembro do ano passado. Este indicador é considerado uma prévia da inflação oficial do país, mostrando forte aceleração em relação ao índice de setembro, quando ficou em 0,45%.

(*) Professor do DCCA da Faculdade de Ciências Econômicas da UFRGS, Doutor em Administração, com ênfase em Finanças e Mestre em Economia pela UFRGS.