Um novo capítulo da “Guerra das Correntes”

27 de julho de 2020

* Por Marco Martins

O final do século XIX é caracterizado por grandes avanços que revolucionaram diversas áreas do conhecimento, impactando setores como indústria, finanças, medicina e comunicações, resultado do trabalho de cientistas, pesquisadores, inventores e empreendedores que, competindo ou cooperando entre si, tentavam inovar, superando os desafios diante das limitações da época.

Dentre os exemplos inovadores e disruptivos daqueles tempos, merece destaque a “Guerra das Correntes”, retratada no filme a “A Batalha das Correntes” (The Current War, Estados Unidos, 2017), do diretor Alfonso Gomez-Rejon, que narra a disputa de George Westinghouse e Nikola Tesla contra Thomas Edison, ocorrida nas duas últimas décadas do século XIX. O confronto entre eles envolvia principalmente os contratos de iluminação elétrica das cidades americanas. Edison propunha a corrente contínua, mais segura, porém cara e trabalhosa, enquanto Westinghouse e Tesla defendiam a corrente alternada, mais barata e de instalação simples, mas alardeada como letal. Edison não hesitou em jogar sujo contra Westinghouse e Tesla, a quem a história daria razão.

Durante os primeiros anos de fornecimento de eletricidade, a corrente contínua foi determinada como padrão nos Estados Unidos e Edison não estava disposto a perder os rendimentos de sua patente. A corrente contínua funciona bem com lâmpadas, responsáveis pela maior parte do consumo diário de energia, e com motores. Tal corrente podia ser diretamente utilizada em baterias de armazenamento, promovendo valiosos níveis de carregamento e reservas energéticas durante possíveis interrupções no funcionamento dos geradores.

A partir de um trabalho com campos magnéticos rotacionais, Tesla desenvolveu um sistema de geração, transmissão e uso da energia elétrica proveniente de corrente alternada. Tesla fez uma parceria com George Westinghouse para comercializar esse sistema. Westinghouse comprou com antecedência os direitos das patentes do sistema polifásico de Tesla, além de outras patentes de transformadores de corrente alternada, de Lucien Gaulard e John Dixon Gibbs, driblando, dessa forma, o monopólio de patentes reivindicado por Thomas Edison. A história acabou demonstrando que Westinghouse e Tesla tinham razão e a corrente alternada prevaleceu sobre a corrente contínua.

No início desta semana, chamou a atenção de Wall Street, nos pregões da NASDAQ, as ações da Tesla, empresa inovadora de automóveis e energia sustentável fundada em 2003, que leva este nome em homenagem ao espírito inovador e disruptivo de Nikola Tesla. A empresa vem protagonizando um desempenho que certamente daria orgulho ao inspirador, caracterizando, ao menos até aqui, um certo ar de vitória sobre a indústria automobilística tradicional, numa espécie de reedição da guerra das correntes: carro elétrico versus a poluente e conservadora indústria tradicional de automóveis movidos a combustíveis fósseis.

A empresa Tesla foi fundada em 2003 por Martin Eberhard e Marc Tarpenning, sendo que em 2004 agregou Elon Musk como investidor e presidente do conselho de administração. A missão da Tesla é acelerar a transição do mundo para a energia sustentável. Desde a sua fundação em 2003, a empresa quebrou novas barreiras no desenvolvimento de automóveis de alto desempenho, que não são apenas veículos elétricos puros, mas também carros mais seguros e com a melhor classificação de estrada. Além do carro-chefe Model S e do veículo utilitário esportivo Modelo X, com porta de asa de falcão, a Tesla também oferece um sedan de tamanho médio menor, mais simples e mais acessível, o Modelo 3.

Além disso, com a abertura da Gigafactory e a aquisição da SolarCity, a Tesla agora oferece um conjunto completo de produtos de energia, que incorpora serviços solares, de armazenamento e de rede. Como única empresa de energia sustentável totalmente integrada do mundo, a Tesla está na vanguarda da inevitável mudança do mundo em direção a uma plataforma de energia sustentável, possuindo fábricas em Nevada, Nova Iorque e em Xangai. Em 2019 foi anunciado que vai abrir uma fábrica nos arredores de Berlim.

As ações da Tesla, que chegaram a superar a barreira dos US$ 1.600 em 20 de julho, encerraram a sexta-feira (24) em US$ 1.417, com um valor de mercado de US$ 262,7 bilhões. Em termos de fundamentos, a empresa encerrou o primeiro semestre de 2020 com receita de vendas de US$ 9,8 bilhões, EBITDA de 2,16 bilhões, Lucro Líquido de US$ 0,19 bilhão e Patrimônio Líquido de US$ 9,9 bilhões. Considerando os indicadores relativos, a empresa vale 26,5 vezes o patrimônio líquido de 30 de junho, 60 vezes o EBITDA projetado para o ano e 691 vezes a relação preço/lucro, ou seja, supondo que a companhia distribuísse todo o seu lucro em dividendos, o investidor levaria 691 anos para recuperar o valor investido.

Em termos comparativos, os números são igualmente avassaladores, quando confrontados com o valor de mercado de US$ 37,6 bilhões da GM e de US$ 27,4 bilhões da Ford, ou seja, a Tesla terminou sexta-feira (24) valendo 4 vezes mais que o valor da GM e da Ford juntas.

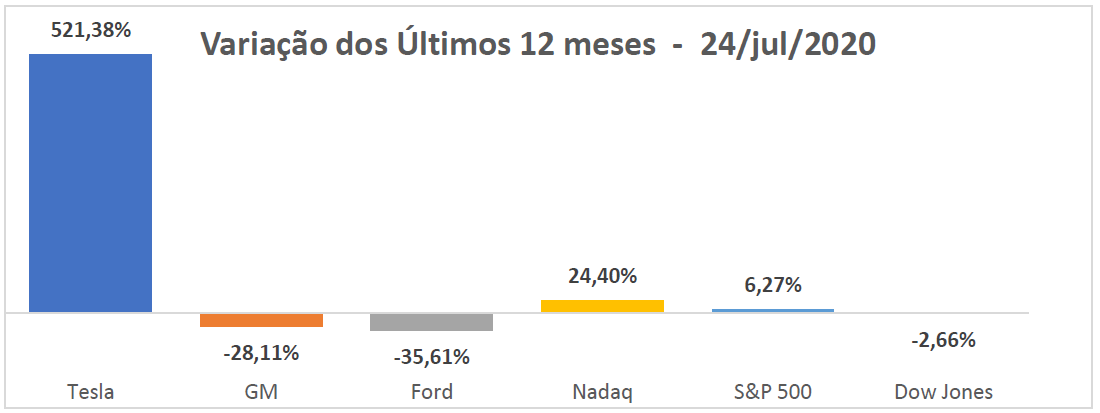

Analisando o desempenho da ação nos últimos dozes meses, verifica-se que a Tesla acumula uma variação de 521,38%, enquanto a GM e a Ford apresentam perdas de 28,11% e 35,61%, respectivamente. Já o índice NASDAQ apresenta uma valorização de 24,40%, o S&P 500, 6,27% e o Índice Dow Jones acumula perdas de -2,66%.

O exemplo da Tesla suscita várias reflexões. A primeira diz respeito ao fato de que nesta crise as empresas mais disruptivas, associadas à alta tecnologia, estão tendo um desempenho muito melhor que as empresa tradicionais, aquelas defendidas como empresas de valor. O próprio comportamento do índice NASDAQ, onde estão as empresas de alta tecnologia, corrobora esta sinalização, apresentando um desempenho muito superior ao Dow Jones onde estão as empresas mais tradicionais.

Outro ponto a refletir é que o desempenho da Tesla, assim como outras empresas tecnologia, apresenta um forte descolamento entre o conceito de preço e o conceito de valor. Lembrando que o preço reflete única e exclusivamente as forças de oferta e procura, enquanto o conceito de valor reflete a geração de fluxo de caixa, a taxa de crescimento esperada e os riscos embutidos.

A alta liquidez do mercado financeiro, a decepção dos investidores em relação aos negócios tradicionais e o encantamento com as empresas de alta tecnologia estão empurrando os preços dessas empresas, com o mercado superestimando, em muitos casos, as expectativas de crescimento deste setor.

Embora a teoria de finanças não seja categórica no sentido de afirmar que preço e valor tendem a convergir no longo prazo, a história está cheia de exemplos de que em algum momento os investidores irão procurar os fundamentos que justificam os preços e, quando não encontram, a decepção é absolutamente proporcional ao tamanho das expectativas, indicando que a força que infla a bolha de preços é amplificada no momento do estouro.

Assim, em um momento em que a economia real apresenta tantas incertezas associadas ao time e à intensidade de retomada em função da Covid-19, é louvável aproveitar a alta liquidez da economia e surfar nas boas ondas do mercado de ações de empresas de alta tecnologia, mas é altamente recomendável ficar atento ao comportamento dos fundamentos, acreditando que o distanciamento entre preço e valor nunca tende ao infinito.

Já o mercado de ações brasileiro, nesta semana, operou com bastante cautela, tendo em vista o acirramento das tensões entre China e Estados Unidos e uma certa dose de decepção com o fatiamento do projeto de reforma tributária entregue no Congresso, bem como suas repercussões junto aos parlamentares e alguns setores empresariais. O IBOVESPA encerrou a última sexta-feira (24) em 102.382 pontos, com uma alta de 7,71% no mês e perdas de 11,47% no ano. O dólar PTAX fechou a semana cotado a R$ 5,2146, com uma desvalorização de 4,77% no mês, mas ainda acumulando uma alta de 29,37% no ano, embalado por um possível destravamento da agenda de reformas e pelo bom humor dos mercados em relação às moedas dos países emergentes.

* Professor do DCCA da Faculdade de Ciências Econômicas da UFRGS, Doutor em Administração, com ênfase em Finanças e Mestre em Economia pela UFRGS.